為防杜短期炒作不動產,維護居住正義,遏止租稅規避,維護租稅公平,並穩定產業經濟及金融,財政部擬具「所得稅法部分條文」修正草案(下稱房地合一稅2.0),在朝野立委高度共識下,今(9)日上午經立法院第10屆第3會期第7次會議三讀通過,俟總統公布後,將自今(110)年7月1日起施行。

財政部說明,上開房地合一稅2.0修正重點如下:

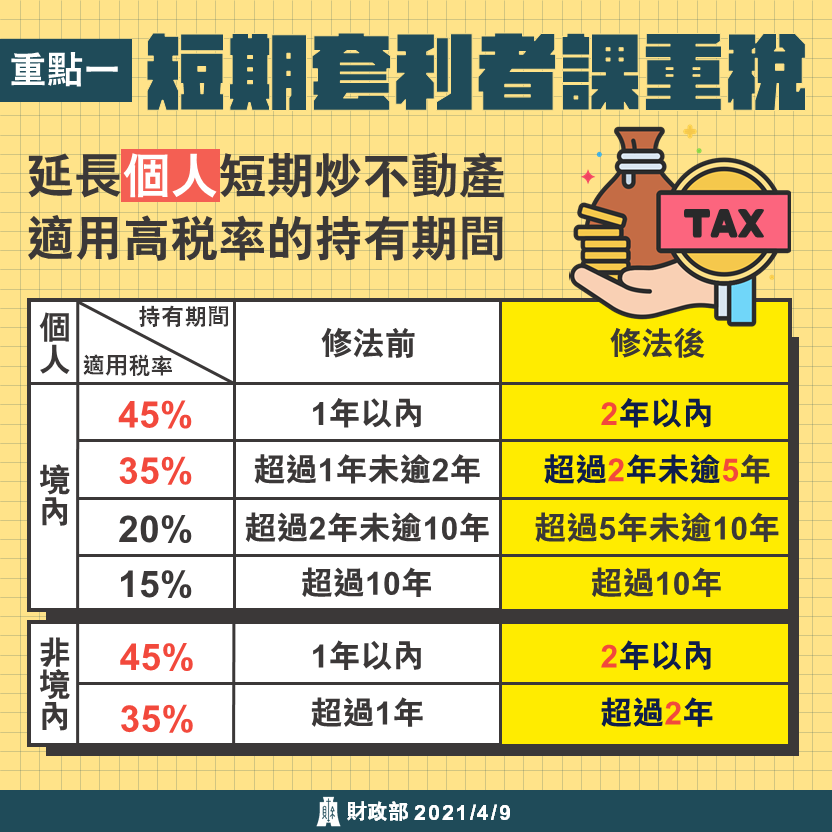

一、延長個人短期交易房地適用高稅率之持有期間

延長個人短期交易房地適用高稅率之持有期間,居住者個人交易持有2年以內房地,稅率45%;持有房地超過2年,未逾5年,稅率35%(詳附表1),以抑制個人短期炒作不動產。應於完成所有權移轉登記日之次日、房屋使用權交易日之次日、預售屋及其坐落基地交易日之次日、股份或出資額交易日之次日起30日內申報。

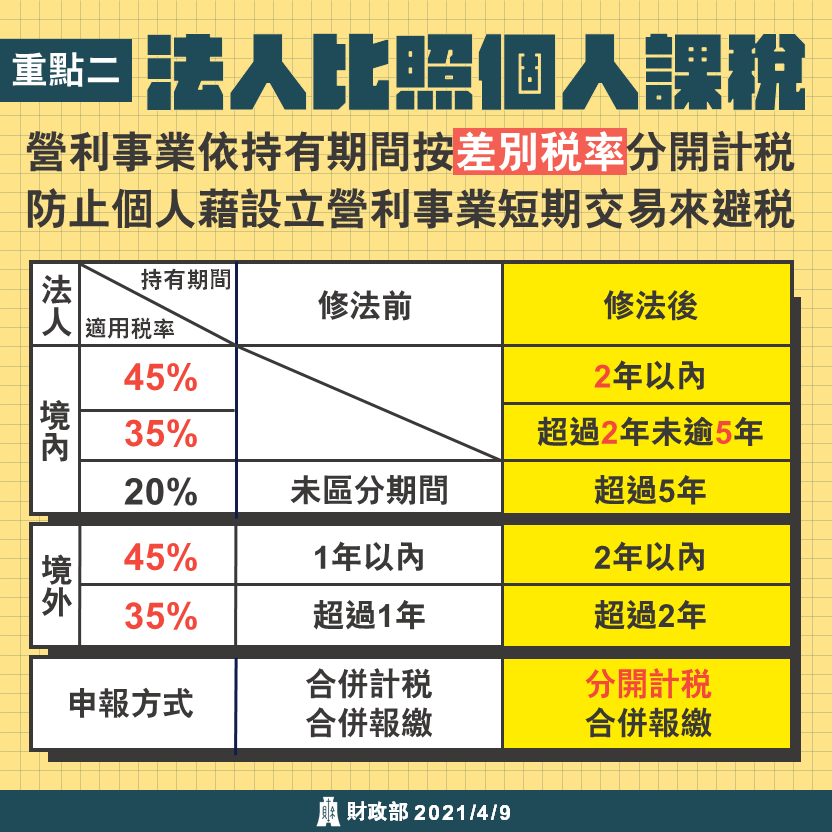

二、營利事業比照個人依持有期間按差別稅率課稅

營利事業比照個人依持有期間按差別稅率課稅,營利事業交易持有2年以內房地,稅率45%;持有房地超過2年,未逾 5年,稅率35% ;持有房地超過5年,稅率20%(詳附表2),以抑制營利事業短期炒作不動產,防杜個人藉由設立營利事業短期買賣房地,規避稅負。於年度營利事業所得稅結算申報時分開計算稅額,合併報繳。

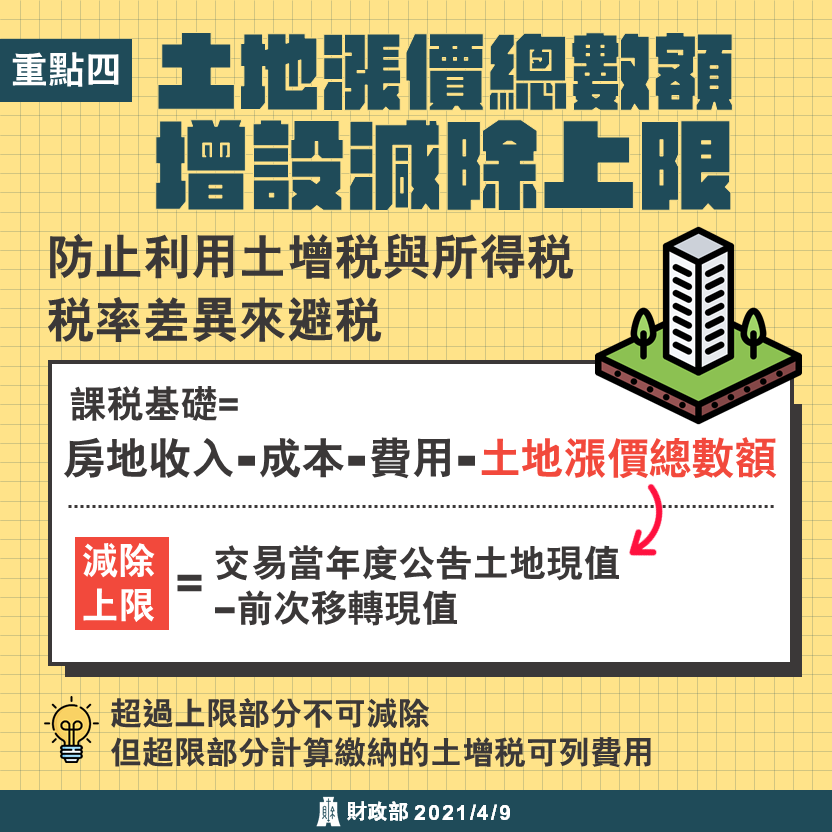

三、修正土地漲價總數額減除規定

修正土地漲價總數額減除規定,防杜利用土地增值稅稅率與房地合一所得稅稅率間差異,以自行申報高於公告土地現值之土地移轉現值方式規避所得稅負,明定得減除之土地漲價總數額,以交易當年度公告土地現值減除前次移轉現值所計算之土地漲價總數額為限,超過部分不得減除,但其屬超過部分土地漲價總數額計算繳納之土地增值稅得以費用列支。

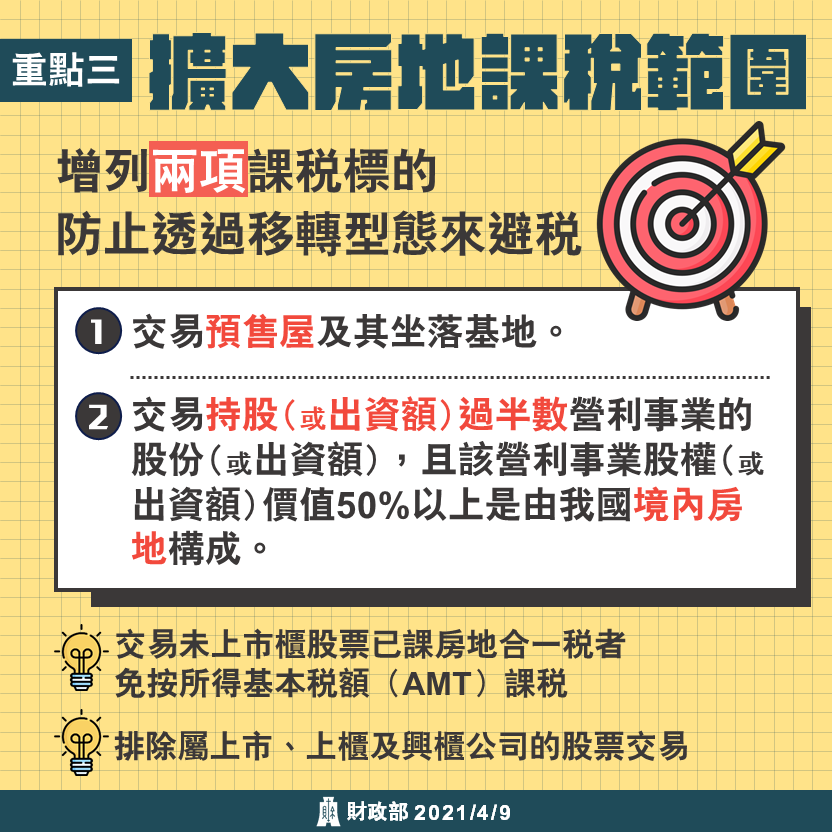

四、納入交易預售屋及其坐落基地、符合一定條件之股份或出資額,視為房地交易

納入交易預售屋及其坐落基地、符合一定條件之股份或出資額,視為房地交易,防杜藉由不同型態炒作房地產規避稅負。

五、推計費用率由5%調降為3%,並增訂上限金額為新臺幣30萬元

推計費用率由5%調降為3%,並增訂上限金額為新臺幣30萬元,使稽徵機關對於個人未提示證明文件之費用推計基礎更符實情;倘實際支付費用超過該金額者,納稅義務人仍得自行提出相關證明文件,核實認定。營利事業未提示有關房地交易所得額之帳簿、文據者,稽徵機關應依查得資料核定成本或費用,倘無查得資料,比照個人房地交易推計成本、費用規定辦理。

六、獨資、合夥組織營利事業交易房地之所得,不計入獨資、合夥組織營利事業之所得額

獨資、合夥組織營利事業交易房地之所得,由獨資資本主或合夥組織合夥人依個人規定申報及課徵所得稅,不計入獨資、合夥組織營利事業之所得額,以反映獨資、合夥組織營利事業之房地,其登記所有權人為個人,與具獨立法人格之營利事業得為所有權之登記主體有別。

七、下列各項不受修法影響:

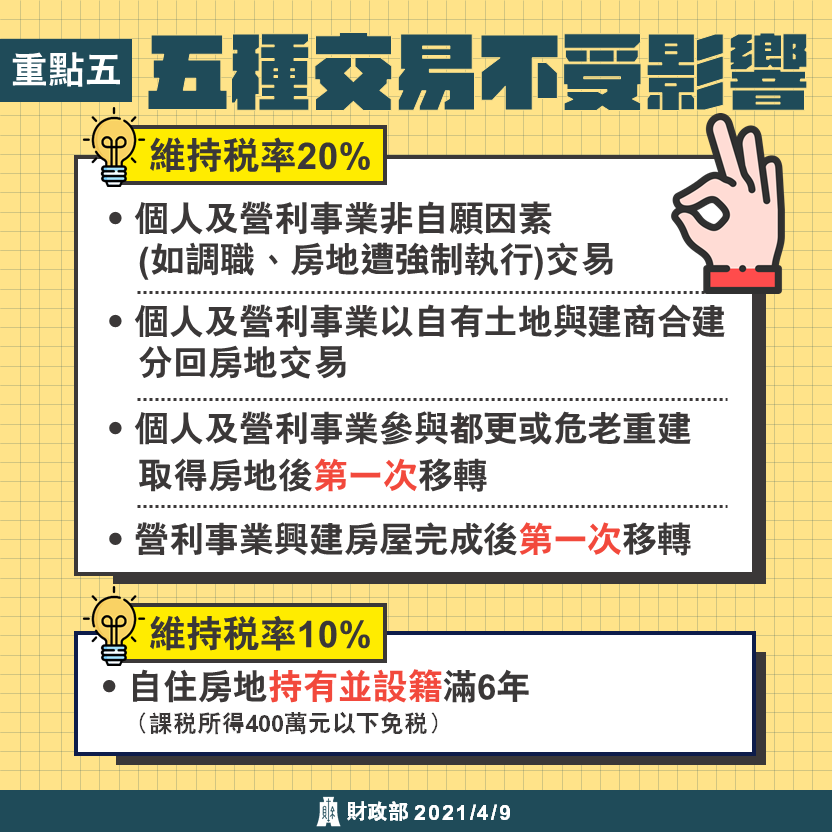

(一)維持20%稅率者

- 個人及營利事業非自願因素交易持有期間在5年以下之房地。

- 個人及營利事業以自有土地與建商合建分回房地後,持有期間在5年內之交易。

- 建商興建房屋完成後第一次移轉之房地交易。

- 個人及營利事業提供土地、合法建築物、他項權利或資金參與都市更新及危老重建者,其取得房地後第一次移轉且持有期間在5年內之交易。

(二)個人及營利事業交易其持有超過5年之房地。

(三)自住房地持有並設籍滿6年之交易,維持稅率10%及免稅額度新臺幣400萬元。

財政部表示,本次房地合一稅制改革,有助遏止短期投機炒作,健全不動產交易市場發展,該部將配合修法內容儘速訂定相關法規及申報書表,各地區國稅局亦將積極規劃後續稽徵作業,並加強宣導,俾利各界充分瞭解,使房地合一稅2.0順利實施。