所稱「薪資收入」,依所得稅法第14條第1項第三類:薪資所得規定,凡公、教、軍、警、公私事業職工薪資及提供勞務者,以在職務上或工作上取得之各種薪資收入。薪資收入包括:薪金、俸給、工資、津貼、歲費、獎金、紅利及各種補助費(如車馬費等)。但為雇主之目的,執行職務而支領之差旅費、日支費及加班費不超過規定標準者,及依所得稅法第四條規定免稅之項目,例如:人身保險、勞工保險及軍、公、教保險之保險給付,不在此限。

依勞工退休金條例規定自願提繳之退休金或年金保險費,合計在每月工資6%範圍內,不計入提繳年度薪資收入課稅。

甲君為A公司之總經理,每月自公司支領新臺幣10萬元之薪資,並另有其他所得。為避免適用綜合所得稅較高所得累進稅率,甲君明知親友乙君未於公司任職,經徵得乙君同意後,指示不知情之A公司會計人員,將每月薪資4萬元轉入乙君所提供之薪資帳戶,並製作不實薪資明細單及各類所得扣繳暨免扣繳憑單,於辦理年度綜合所得稅結算申報時,據以短報薪資所得,致生逃漏個人綜合所得稅之結果,其行為涉犯稅捐稽徵法第41條逃漏稅捐罪,最高將可處5年有期徒刑。

「所得稅法第32條所稱職工之薪資」與「所得稅法第14條所稱薪資收入」,兩者意義有別2。

- 所得稅法第14條第1項第三類第一款所稱之「薪資收入」,係指薪金、俸給、工資、津貼、歲費、獎金、紅利及各種補助費。為廣義的薪資,係對受薪人課徵綜合所得稅之標的。

- 所得稅法第32條所稱「職工之薪資」,係指按期給付之固定酬勞,亦即通常之月薪,固不論盈虧,均須發給。為狹義的薪資,係營利事業費用之一種。

薪資所得

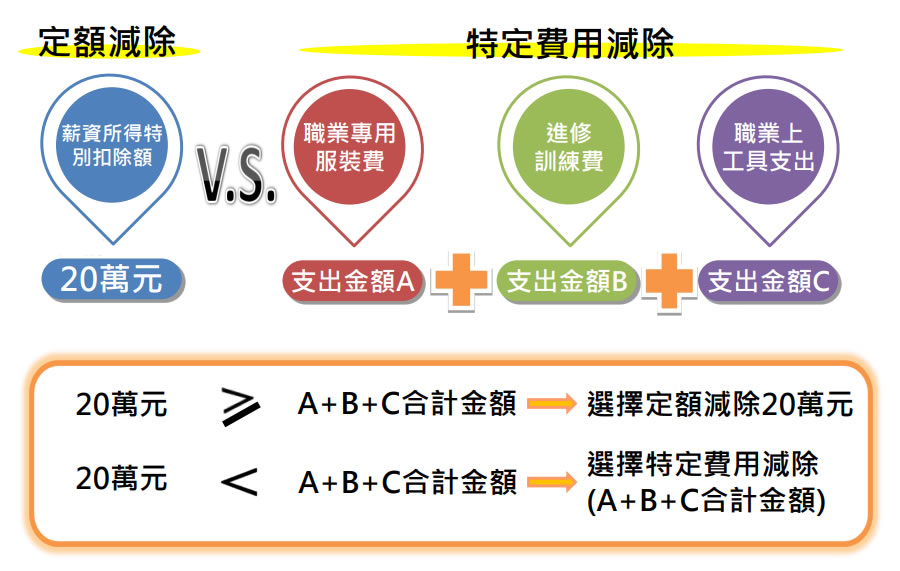

所稱「薪資所得」,依所得稅法第14條第1項第三類規定,以在職務上或工作上取得之各種薪資收入,減除所得稅法第十七條第一項第二款第三目之2「薪資所得特別扣除額」後之餘額為「所得額」,餘額為負數者,以零計算。但與提供勞務直接相關且由所得人負擔之下列必要費用合計金額超過該扣除額者,得檢附相關證明文件核實自薪資收入中減除該必要費用,以其餘額為「所得額」:

薪資所得之計算—減除金額擇高認定

- 無須舉證,簡政便民。

- 薪資所得特別扣除額:108年度每人每年扣除數額以二十萬元為限。

- 可繼續適用稅額試算申報服務。

- 不必填寫「個人薪資費用申報表 」。

- 符合量能課稅原則。

- 符合司法院釋字第745號解釋平等權保障意旨,維護納稅者權益3。

- 須檢具費用相關證明文件,填寫「個人薪資費用申報表 」,於限額內核實自薪資收入中減除。

- 薪資所得者不分行業類別均適用。

必要費用的減除原則

列報薪資收入必要費用的減除原則:

- 列報減除薪資收入的必要費用,除「個人薪資收入減除必要費用適用範圍及認定辦法」另有規定外,以「收付實現」為原則。

- 自薪資收入中減除的費用,以與提供勞務直接相關且由所得人實際負擔的必要費用為限,與職務上或工作上取得薪資收入無直接相關或非必要性的支出,不得自薪資收入中減除。

職業專用服裝費

所得稅法第14條第1項第三類第1款第1目所稱「職業專用服裝費」,指所得人從事職業所必需穿著,且非供日常生活穿著使用之「特殊服裝」或「表演專用服裝」,該服裝之購置、租用、清潔及維護費用4。

所稱「特殊服裝」或「表演專用服裝」,指符合下列條件之一者:

-

- 依法令規定執行職務必需穿著之制服或定式服裝。

- 雇主為事業經營之目的,要求所得人於提供勞務之場所或提供勞務時穿著之服裝。

- 為職業安全之目的,所需穿著具防護性質之服裝。

- 從事表演、音樂或體育相關職業所需穿著之表演或比賽專用服裝。

-

- 所得人支付職業專用服裝之購置或租賃費用,與清洗、整燙、修補及保養該服裝所支付之清潔維護費用,得檢附個人薪資收入減除必要費用適用範圍及認定辦法第7條規定之憑證列報費用減除。

- 每人全年減除金額以其「申報年度從事該職業薪資收入總額」的3%為限,與該職業無關之薪資收入不得納入計算。

進修訓練費

所得稅法第14條第1項第三類第1款第2目所稱「進修訓練費」,指參加「符合規定之機構」開設職務上、工作上或依法令要求所需特定技能或專業知識相關課程之訓練費用5。

所稱「符合規定之機構」,指符合下列條件之一者:

-

- 境內:

- 政府之研究或訓練機關(構)。

- 中央勞動主管機關許可設立或登記之職業訓練機構。

- 中央衛生主管機關評鑑合格之教學醫院。

- 各級學校。

- 設立目的與人才培訓有關之財團法人或社團法人。

- 依法立案之短期補習班。

- 營業項目與人才培訓有關之公司法人。

- 境外:

- 國外政府之研究或訓練機構。

- 中央教育主管機關公告參考或認可名冊所列之外國、大陸地區、香港或澳門大專校院、高等學校、專科學校及高中(職)學校;未列入名冊者,應經中央教育主管機關認可。

- 境外其他重要研究或訓練機構。

- 境內:

-

- 所得人參加經目的事業主管機關或所屬公(工)會指定或認可之機關(構)或團體所開設符合法令要求所需特定技能或專業知識相關課程之訓練費用,得依上開規定列報進修訓練費。

- 所得人支付之訓練費用(含報名費、差旅費)、與課程直接相關之教材費、實習材料費、場地費及訓練器材設備費等必要費用,得檢附個人薪資收入減除必要費用適用範圍及認定辦法第7條規定之憑證列報費用減除。

- 每人全年減除金額以其「申報年度薪資收入總額」的3%為限。

職業上工具支出

所得稅法第14條第1項第三類第1款第3目所稱「職業上工具支出」,指購置專供職務上或工作上使用之書籍、期刊及工具之支出。職業上工具效能非二年內所能耗竭且支出金額超過新臺幣八萬元者,應逐年攤提折舊或攤銷費用6。

所稱「書籍、期刊及工具」,指符合下列條件之一者:

-

- 書籍、期刊:與職業有關領域之中、外文書籍、期刊或資料庫。

- 工具:

- 職業上所必備且專供職務上或工作上使用之器材或設備。

- 為職業安全之目的,所需防護性質之器材或裝備。

- 從事表演、音樂或體育相關職業所需表演或比賽專用之裝備或道具。

-

- 職業上工具效能非二年內所能耗竭且支出金額超過新臺幣八萬元者,應逐年攤提折舊或攤銷費用,攤提或攤銷應採用「平均法」,耐用年數為三年,免列殘值,並以一年為計算單位,其使用期間未滿一年者,按實際使用之月數相當於全年之比例計算之,不滿一月者,以月計。

- 所得人支付上開規定之「書籍、期刊及工具之支出」,得檢附個人薪資收入減除必要費用適用範圍及認定辦法第7條規定之憑證列報費用減除。

- 每人全年減除金額以其「申報年度從事該職業薪資收入總額」的3%為限,與該職業無關之薪資收入不得納入計算。

應檢附哪些證明文件

列報薪資收入必要費用應檢附下列證明文件:

舉例說明

甲君108年度白天擔任研究員薪資123萬元;兼任助教薪資56萬元,晚上擔任模特兒薪資100萬元。購買研究用防護衣4萬元,西裝8萬元,表演服9萬元;參加合格單位舉辦有關工作上之進修課程10萬元,購買教書有關書籍7萬元及為研究自行購置效能超過2年之資料庫計花費12萬元。

計算說明:

- 「專用服裝」及「書籍工具」限額係以「申報年度從事該職業薪資收入總額」的3%為限,故研究員之「專用服裝」限額為3.69萬元(=123╳3%),模特兒之「專用服裝」限額為3.00萬元(=100╳3%),「書籍工具」限額計算同「專用服裝」限額。

- 「教育訓練」限額係以「申報年度薪資收入總額」的3%為限,故研究人員之「教育訓練」限額為8.37萬元(=279╳3%),其餘職業以此類推。

- 助教「專用服裝」西裝支出,與職務上或工作上取得薪資收入無直接相關或非必要性的支出,不得自薪資收入中減除。

- 研究人員自行購置效能超過2年之資料庫計花費12萬元(採平均法分3年攤銷,免列殘值),每年得認列職業上工具支出12÷3=4萬元>從事該職業薪資收入3%,以限額3.69萬減除。

- 特定費用減除金額(20.43)>薪資所得特別扣除額(20.00),甲君選擇以「特定費用減除」計算其薪資所得,申報所得稅。

聯合執業之執行業務者列報薪資

依據最高行政法院56年判字第376號判例意旨,所謂合夥契約,係指當事人約定成立合夥關係之契約而言。

依執行業務所得查核辦法第18條第2款規定,執行業務者,除聯合執行業務者已於契約內訂定,其薪資得在不超過同業通常水準核實認列外,不得於其事務所列報薪資費用。聯合執行業務者如有支付合夥人薪資費用之情形,需於合夥契約內明訂,始得列報為費用,並應於辧理綜合所得稅結算申報時檢附合夥契約書供稽徵機關查核。

屬變動所得之薪資

依所得稅法第14條第3項規定,個人綜合所得總額中,如有:

- 自力經營林業之所得、

- 受僱從事遠洋漁業,於每次出海後一次分配之報酬、

- 一次給付之撫卹金或死亡補償,超過所得稅法第4條第1項第4款規定之部分及

- 因耕地出租人收回耕地,而依平均地權條例第77條規定,給予之補償等變動所得。

個人之「變動所得」得僅以「半數」作為當年度所得,「其餘半數」免稅。至「薪資特別扣除額」係對勤勞所得之扣除規定,故凡屬「變動所得之薪資所得」同時可享受「半數課稅」及「薪資特別扣除」規定7。

給付遠洋漁業分配報酬之變動所得如何辦理扣繳

依財政部69/03/07台財稅第31945號函,個人受僱從事遠洋漁業於每次出海後一次分配之報酬,屬所得稅法第14條第3項規定之變動所得,依所得稅法規定,其所得之半數可以免納所得稅,故應於給付時,由扣繳義務人以其半數扣繳稅款。茲就所提疑義分別核釋如次:

- 此項分配之報酬,非屬按月給付之薪資,故於給付時不得按「薪資所得扣繳稅額表」扣繳稅款;亦不得以減除免稅額、扣除額及薪資特別扣除額後之餘額扣繳稅款。

- 此項變動所得,於填報扣繳憑單時,該給付總額僅須填寫給付總額之半數金額,另於備註欄說明「個人受僱從事遠洋漁業一次分配之報酬總額為○○○元」。

- 公司每月給付遠洋漁業船員之安家費,如屬預借性質,自不得以費用列支,亦無須扣繳稅款;俟漁船作業期滿後一次分配報酬時,始按變動所得半數扣繳。惟如該項安家費係屬每月固定薪資性質,則漁業公司可以薪資費用列支,並以每月給付之金額按「薪資所得扣繳稅額表」扣繳稅款,由所得人合併所得年度所得申報繳稅,俟漁船作業期滿後,再以分配之報酬(即結算之報酬與已發各每月薪資總額之差額)為變動所得,依規定半數扣繳稅款。此項分配船員之報酬,並可以當年度費用列支。

外國特定專業人才

所稱「外國特定專業人才」,係指得在我國從事專業工作之外國人(即外國專業人才10)具有中央目的事業主管機關公告之我國所需科技、經濟、教育、文化、藝術、體育及其他領域之特殊專長者11。

外國特定專業人才符合外國專業人才延攬及僱用法第9條及外國特定專業人才減免所得稅辦法規定,於首次在我國居留滿183天且從事專業工作取得薪資所得超過300萬元的課稅年度起算3年內,各該課稅年度薪資所得超過300萬元部分的半數,免計入綜合所得總額課稅,其海外所得亦免計入個人基本所得額,申報時應檢附外國特定專業人才減免所得稅申請書及相關證明文件。